历史数据的验证

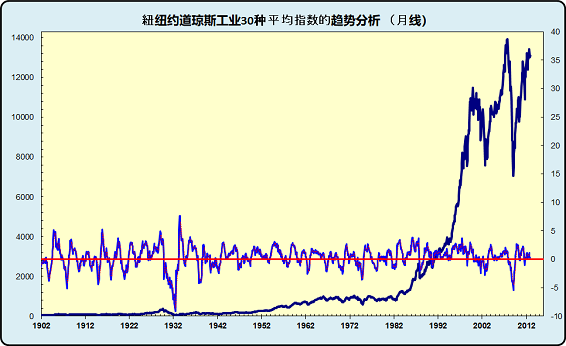

1)道琼斯的长期趋势分析

上图为过去111年间(1902年1月→2012年12月),纽约道琼斯工业平均指数的趋势分析图。下面的表格是用自控程序,针对上升通道、进行交易测试的详细数据。交易仅限在零线以上,停止零线以下的交易。自控程序的设定:当趋势线从下向上突破零线时立即进仓;待趋势线从上向下跌破零线时立即清仓。从统计学的角度来说,采用的时间越长,使用的数据越多,得到概率就越高。用百年以上的数据,通过验证,我们可以看到如下几点:

- 111年间,趋势线是正数时共863个月,是股市的上升时期。趋势线是负数时共465个月,是股市的下跌的时期。换句话说65%时间是上升期;35%的时间是下跌期。使用这项技术,在自己有生的年代,我们可以回避下跌,把有限的资金,尽可能地投放在市场的上升时期。

- 111年间,交易的淨利是7347.92$[=13683$(毛利)- 3490$(止损费)- 2845$(进仓的差价费)]。投资回报率是111倍[=7347.92$(淨利)÷66.42$(开始时的进仓成本)]。

- 也许有人会说,1年涨一倍不足为奇。但请留意的是这是指数。也就是说道指在2019年的收盘价是28538美金,2020年的收盘价是否能够抵达57076美金=28538×2,我们可以知道这个概率极少。

- 111年间,道指的上升幅度是13037.72$=13104.14$(2012年收盘价)- 66.42$(1902年1月的进仓价)。趋势交易的回报率,占市场上升幅度的56%=7347.92(淨利)÷13037.72(上升幅度)。

- 人生苦短,在有生的年代,要想做好股票,只有在市场进入下跌通道时立即把资金撤回。只有这样我们才有足够的资金,在新一轮股市的黎明时期,再次踏入市场。从经验的角度去看,股市进入大底的时期,往往是产业新陈代谢的高峰。美国的花旗银行,就是一个典型的实例。2007年CITIBANK的高价约550$(减资后的换算价),在当时她是美国金融界的王牌股票。但由于次级贷款所引发的金融风暴被踢出道指,2009年跌到15$。当时道指在7000$近边。此后十年道指涨了近4倍,抵达29000$。但花旗银行的股价最高只有80$,是高价的15%左右。世上没有一个王朝是永恒的王朝。也没有一个企业是永恒的王牌企业。大时代的变迁是无情的,只有不断地更新代表时代产业的优良股票,才能走在时代的前哨。

- 道琼斯工业指数是美国的顶级企业所构成的大型指数,其特点是安定性较强,在市场下跌时,其下跌的百分比最小。在这样的市场回避熊市后,也能得到56%的回报, 那么其他市场会取得更大的效益。通常指数的增长率越高,个人的投资效益也就越好。因此在新兴国,由于市场涨跌的幅度较大,趋势分析的价值就更为可观。

点击查看:道琼斯工业指数的检证结果(牛市测试/理论值)

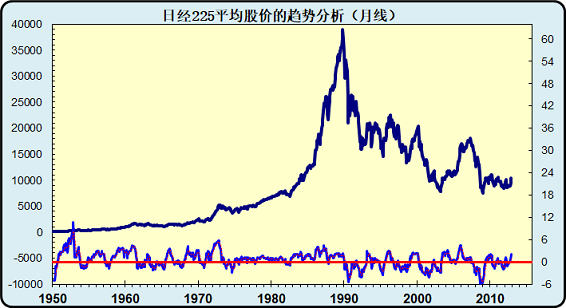

2)日经225的长期趋势分析

上图是过去63年间,日经225的趋势分析图(1950年1月→2012年12月)。下面的表格是用自控程序,进行滚动式交易的结果。所谓滚动式交易:也就是说【牛市做多,熊市做空】,反复地滚动的交易。具体地说:1)牛市交易:当趋势线突破零线后买多,当趋势线跌破零线后,2)将清仓所得的资金卖空。这样反复滚动63年,累计利益是41485pt,在原有的基础上翻了4倍=41485(累计利益)÷[10395(2012年的收盘价)-94.22(进仓价)] 。众所周知日经225的大顶是38915pt,此后遭受了日币升值,金融风暴等灾难性的打击。但在那样的年代里,我们能够保持泡影经济以上的投资效益,似乎有点可望而不可及了。

点击查看:日经225趋势分析的验证结果(滚动式买卖/理论值)

3)大数据的验证看股市风云

通过日美两国股市的共同点,我们可以进一步了解趋势分析的优越性。

| 表A:纽约道琼斯指数的战略测试明细表 | |||||||

| 交易次数 | 胜败月数 | 每次交易所得 | |||||

|

胜 小计 |

35 | 胜

小计 |

723 | 最大

利益 |

3705$ | +97% | 44个月 |

|

败 小计 |

39 | 败

小计 |

140 | 最大

损失 |

801$ | -7% | 2个月 |

| 总

交易 |

74 | 总

交易 |

863 | 继续 月数 |

3个月以下 | 25次 | 全败 |

| 胜率 | 47% | 胜率 | 84% | 12个月以上 | 30次 | 全胜 | |

| 表B:日经225指数的战略测试明细表 | |||||||

| 交易次数 | 胜败月数 | 每次交易所得 | |||||

|

胜 小计 |

27 | 胜小计 | 558 | 最大利益 | 13668¥ | +173% | 61个月 |

|

败 小计 |

51 | 败小计 | 193 | 最大损失 | -3823¥ | -23% | 2个月 |

| 总

交易 |

78 | 总交易 | 751 | 继续 月数 |

7個月以下 | 44次 | 几乎全败 |

| 胜率 | 35% | 胜率 | 74% | 12个月以上 | 23次 | 几乎全胜 | |

对比交易的结果,胜算的概率:道琼斯工业指数47%,日经225指数35%。两个股市都在50%以下。但是从总的盈亏状况来看,美国盈利+7347.92$,是111年间上升幅度的56%。日本盈利+41485¥,是63年间上升幅度的4倍。

为什么结果会赢利而出?把胜算与失败的交易月数,分别累计后,我们可以看到,美国的测试仅限于做多,单向的上升通道(趋势线为正数),胜算月数累计是723个月(84%),日本的测试是双向的滚动式交易(趋势线是正数时做多,负数时做空),胜算月数累计为558个月(74%)。也就是说,从分别累计的角度去看,两国股市的胜算月数均在80%前后。

另一方面,从每次交易所经过的时间去看,美国3个月以内的短期交易,共25次全部是赤字。1年以上的长期交易,共30次全部是黑字。日本虽略有差异,但极为相似。成功的关键在于当趋势线在与零线交叉后,如果市场出现了短期波动(假信号),由于及时止损,防止了赤字的扩大。当市场出现长期波段时,波段越长则利益就越高。特别是1年以上长期通道,以绝对的优势确保了最终胜利,这就是趋势分析的优越性。

纵观历史,美国最大的亏损是-801$(-7.1%・N0.63),最大的盈利是6705$(+96.6% NO.60)。日本最大的亏损是-3823¥(-23%・No.44),最大的盈利是13668¥(+173%・No.37)。当然很多人经历过自己的投资,翻了一倍或两倍是常有的事。但在股市见顶时,顺利地将股票抛出的人不多。但运用这种新型的趋势分析法,我们可以清晰地看到市场的大顶和大底。如同有了天气预报,我们虽然不能左右气候,但我们可以对恶劣的天气做到有备无患。

为什么在验证时,美国选择了上升通道的单向交易,而日本则选择了上升通道和下跌通道的(双向)滚动式测试呢?因为道琼斯工业指数是顶级大型指数。这种指数的安定性较强,每次下跌的百分比较小,因此熊市空投的赢利概率较小。而日本的股市呢?前40年是上升主导,后24年是下跌主导。无论是牛市还是熊市,两者的通道都很长,而趋势分析的特点,通道越长则利益越大。因此在理解市场的特点之后有的放之,那么取胜的概率就会更大。

但这毕竟是过去的事,日本的股市在2012年以后,股市高腾和日元贬值的两大因素齐头并进,正在促使日本景气的回升,在这种情况下,股市即使出现调整,预计也不会很长。此时想再次挑战日本的熊市,风险可能较大。当然关于这方面,我们将会根据世界行情做出具体分析。

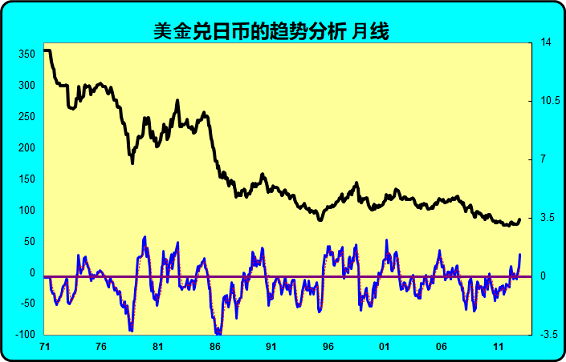

4)USDJPY的长期趋势分析

上图是美金兑日币(USDJPY)的长期趋势分析图。此图用1971年1月→2012年12月的收盘价所做。这张图反映了日本从固定汇率,转向市场汇率以后,在过去42年间市场的走势。下面的表格是使用自控程序,进行滚动式买卖的检验结果(关于滚动式买卖的法则,请参考日经225的解说,此处不再赘叙)。从验证的结果来看,42年间的投资效益是4.1倍『(354.66(总利益)÷86.55(2012年底汇率)』,可见趋势分析对汇率市场,也是一个极为有效的分析技法。

点击查看美金兑日币的检验结果(滚动式买卖/理论值)

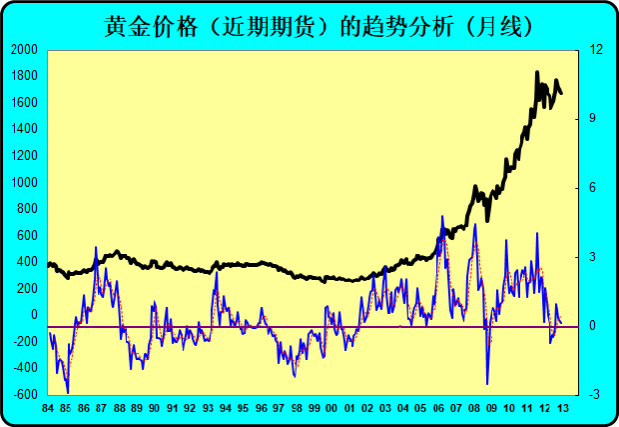

5)黄金(近期)的长期趋势分析

上图是黄金价格,近期期货的趋势分析图。此图是用1984年1月→2012年12月的收盘价所做。这张图反映了过去29年来黄金价格的走势。下面的表格是用自控程序进行滚动式买卖的检验结果(关于滚动式买卖的法则,请参考日经225的解说,此处不再赘叙)。从验证的结果来看29年间的总利益是616.00美金,占市场升幅的48%=616.00$(总利益)÷[(1675.80$(2012年底黄金的收盘价)-395.80(进场成本)×100%)。

另一方面我们可以看到,熊市交易的利益是-430.1$(赤字),牛市交易的利益是+1046.1$(黑字)。回顾当年来黄金价格的高涨,我们就可以进一步理解,频繁地进入熊市往往徒劳无益。如果我们只做上升通道,而不做下跌通道,那么资金运用的效果将会更好+82%=1046.10$(总利益)÷【1675.80$(2012年底收盘价)- 395.80㌦$】×100%)。

点击查看:黄金(近期期货)趋势分析的验证结果(滚动式买卖/理论值)

上述的验证,仅限与理论上对趋势分析的概率所做的探讨。着重于股票・汇率・期货三个项目。更为重要的是,在实际交易中,怎样回避假信号是一个重要的课题。关于这一点请参阅<综合判断的重要性>。