歴史データの検証

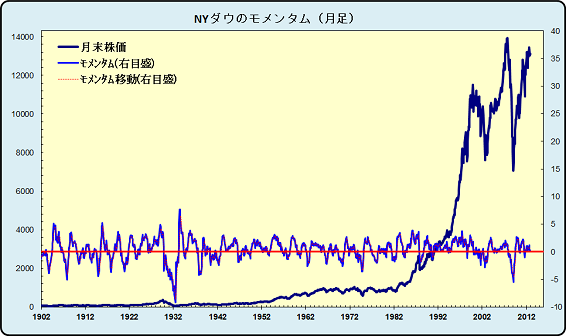

1)NYダウの長期モメンタムを検証

上記のグラフは、1902年1月~2012年12月まで、NYダウのモメンタムグラフである。下記の表はシステム方式で、ブル・マーケットに対し、資金運用のテスト結果である(モメンタムがゼロラインを上回ると買い、ゼロラインを下回れば決済して、相場を見送る)。統計の立場から見ると、使用データが長ければ長いほど確率が高い。111年間のデータを使用すると、以下のことが言える。

- 111年の間に、上昇の期間が約72年=863ヶ月(モメンタムが正数)÷12ヶ月。 下落の期間が約39年=465ヶ月(モメンタムが負数)÷12ヶ月。 言い換えれば、65%は上昇期間で(=72年÷111年)、35%は下落期間である(=39年÷111年)。そうすると、限られた人生で、限られた資金を運用した場合、下落市場を回避しながら、上昇マーケットを積極的に狙った方が、効率的な投資王道ではなかろうか。

- 111年間、取引の純利益は、7347.92㌦「=13683㌦(取引利益)―3490㌦(損切費用)―2845㌦(仕入の差額)」。投資リターンが111倍=7347.92㌦(純利益)÷66.42㌦(1902年9月の仕入コスト)

- 一年間かけて倍になったと言っても、大したものではないと言う人もいるであろう。だが留意して置きたいのは、これがインデックスである。 例えばNYダウは2019年の終値が28538㌦が、2020年の終値が57076㌦(=28538×2)に届くか否かは、ご存知のようにこの可能性が少ないではなかろうか。

- 111年間、NYダウの上昇幅は13037.72㌦=13104.14㌦(2012年終値)― 66.42㌦(1902年1月の仕入れ価格)。モメンタム取引の効率として、市場上昇幅の56%になる=7347.92(取引利益)÷13037.72(上昇幅)。

- 人生は短く、生きているうちに、上手く資金を運用したいなら、優秀なダンサーと同じ、音符に従って踊るべきであろう。経験則から見ると、株式市場の大底が打たれた時期に、産業の新陳代謝が激しいものである。典型的な実例で言うと、シティバンク(C)は、2007年の高値は550㌦近辺で(減資後の逆算価格)、世界のトップ企業である。 しかしサブプライム・ローンによる金融恐慌の嵐に曝されて、ダウ工業30種から淘汰され、2009年の安値は、15㌦までに急落した。 その時期にNYダウの価格は 7000 ㌦の近辺で、現在は4倍強も上昇したが、しかしシティバンクの戻り高値が僅か80㌦で、これで試算すると高値85%が下落した。現在NYダウのトップ企業はアップル、ボーイング、ユナイテッドヘルス・グループになった。世の中に、永遠な王朝はいない、永遠に輝いた企業も有り得ない。最盛の時期に売らないと、次のどん底で、乗り換えしたいでも、資金が枯渇してしまったのではなかろうか。

NYダウは、米国のトップ企業で構成した大型指数であり、マーケットが急落しても、下落率が最も低い、このような市場でも、56%のリターンが得られるなら、その他の市場では、より大きなリターンが見込められる。特に新興国のマーケットとして、ボラティリティが高いので、この技術を利用すると、分析の価値は一層高まると思う。

表1: NYダウの検証結果(ブル・マーケット)の理論値

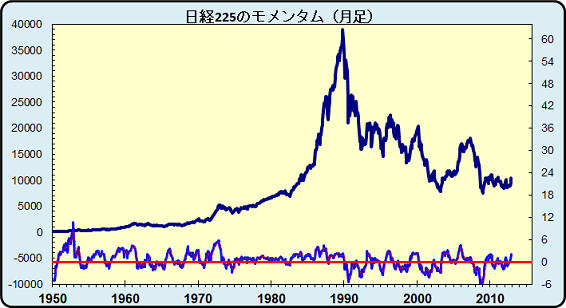

2)日経225の長期モメンタムを検証

上記のグラフは、1950年1月~2012年12月まで、日経225のモメンタム分析図である。下の表は、モメンタムがゼロラインと交錯した月末に、システム方式で途転売買を検証した詳細なデータである。結果から見ると、63年間の総利益は、41485円である。ご存知のように、日経225の大天井が38915円で、その後長期的な円高や、金融恐慌などの影響により、経済が悪循環し、2012年末になると、日経225の株価が10395円である。しかしこの技術を駆使すると、長期運用の利益が時価の4倍になる「=41485pt÷「10395pt(時価)-94.32pt(仕入れコスト)」。これがバブル経済よりも、高パフォーマンスになるのではなかろうか。

表2:日経225の検証結果(途転売買・理論値)

3)上記の歴史で分析の有効性を検討

| 表A:上記NYダウのシステムテスト結果 | |||||||

| 取引回数 | 勝負の月間数 | 1トレード当たり | |||||

| 勝ち | 35 | 勝ち | 723 | 最大益 | 3705㌦ | 97% | 44ヶ月 |

| 負け | 39 | 負け | 140 | 最大損 | 801㌦ | -7% | 2ヶ月 |

| 総取引 | 74 | 総取引 | 863 | 継続 | 3ヶ月以下 | 25回 | 全負 |

| 勝ち率 | 47% | 勝ち率 | 84% | 月間 | 1年以上 | 30回 | 全勝 |

| 表B:上記日経225のシステムテスト結果 | |||||||

| 取引回数 | 勝ち負け月間数 | 1トレード当たり | |||||

| 勝ち | 27 | 勝ち | 558 | 最大益 | 13668円 | 173% | 61ヶ月 |

| 負け | 51 | 負け | 193 | 最大損 | -3823円 | -23% | 2ヶ月 |

| 総取引 | 78 | 総取引 | 751 | 継続 | 7ヶ月以下 | 44回 | ほぼ全負 |

| 勝ち率 | 35% | 勝ち率 | 74% | 月間 | 1年以上 | 23回 | ほぼ全勝 |

システム運用の取引回数で見ると、勝率は米国が47%、日本が35%で、両市場ともに五割以下になる。しかし総損益で見ると、米国が+7347.92㌦で、日本が+41485円である。なぜ勝ち抜けたか?勝ち負けの月間数を分別して集計すると、米国が上昇トレンドのみで測定したため、勝ち月間数の合計が723ヶ月で84%になる。日本が途転売買で測定したため、勝ち月間数の合計が558ヶ月で74%になる。即ち勝ち取った月間数で見れば、両国の勝算率は8割近辺になる。他方1回の取引に当たり、継続した月間数から見ると、米国は3ヶ月以下の短期トレンドが25回で、全てマイナスである。他方1年以上の長期トレンドが30回で、全てプラスである。日本も相似した現象が確認された。即ち短期トレンドが現れると、モメンタムがゼロラインと交錯したところで、即時にロスカットが行われ、騙しシグナルによる損の拡大を抑制した。他方長期トレンドが現れると、モメンタムが持続した時間が長ければ、長いほど利益が大きい。特に1年以上の長期トレンドが、圧倒的な利益で。最終の勝利を確保した。これがモメンタム分析の最大な特長である。

1回の取引に当たり、損益から見ると、米国の最大損が-801㌦で(-7.1% N0.63)、最大益が3705㌦(+96.6% NO.60)である。日本の最大損が-3823円で(-23%・No.4)、最大益は13668円(+173%・No.37)である。勿論自ら投資した市場が倍増になったケ-スは、数多く投資家が経験した。しかし「転換点」で巧く売り抜けたことは少なかったのではなかろうか。更に悲劇なことは、相場が天井に近づくと、含み益の膨張や、出来高の急増により目が惹かれ、結局天井に入り、どん底まで落ちてしまったケ-スが多い。しかし新規開発したモメンタム分析は、市場の変化を的確に捉え、特に大天井や大底は鮮明に表れ、いち早くポジションの調整ができるので、重要な役割を果たせるのではなかろうか。

なぜ米国がブル・マーケットで、日本は「途転売買」で検証したか?NYダウは国際的なトップ企業である。安定性が高い、ベア・マーケットの時期は割に短く、空売りにしても、利益がほとんど取れない。日本の株式市場は、前半の40年が右肩上がり、後半の24年が右肩下がりである。ブルとベアのトレンドが何れも長い。モメンタム分析の特長は、トレンドが長ければ、長い程利益が大きい。故に米国の株式市場はブル・マーケットで、買いのみ検証し、日本はブル・ベア両方を狙うため、途転売買の方式で検証した。しかしこれはあくまでも過去のケースである。日本は24年も下落したが、2012年以降は株高と円安のトレンドが相まって、二つ要因から景気を支えているので、この時期に株価の調整があっても、一時的なものになる確率は高い。再び日本のべア・マーケットを挑戦するには、リスクが高くなるのではなかろうか。

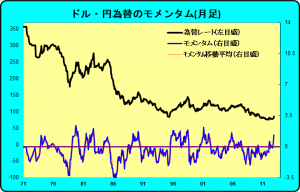

4)USDJPYの長期モメンタムを検証

上記のグラフは、1971年1月~2012年12月まで、USDJPYで作成したモメンタム分析のグラフである。この間は、円が固定相場から、市場相場制に変更し、その後急激な円高が見られた。下の表はシステム運用の方式で、モメンタムがゼロラインと交錯した月末に、途転売買を行った検証結果である。同検証結果から見ると、約42年間の総利益が354.66円で、基より4.1倍の高パフォーマンスである「=354.66円(総利益)÷86.55円(2012年末終値)」。

表3: ドル・円の検証結果 (途転売買・理論値)

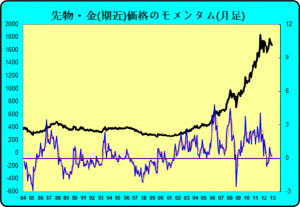

5)金の長期モメンタムを検証(期近)

上記のグラフは、1984年~2012年まで、先物・金(期近)価格で作成したモメンタムグラフである。下記の表はシステム運用方式で、モメンタムがゼロラインと交錯した月末に、途転売買を行った検証結果である。同検証結果から見ると、総利益は616.00㌦で、29間に上昇幅の48%である=616.00㌦(総利益)÷[(1675.80㌦(2012年終値)-395.80㌦(仕入コスト)×100%)]。

他方29年間で、ブルとベア・マーケットを分別して見ると、ベアの利益は-430.1㌦で(赤字)、ブルの利益は+1046.1㌦である(黒字)。ブル・マーケットのみのパフォーマンスは上昇幅の82%になる「=1046.10㌦(買い総利益)÷[1675.80㌦(2012年末終値)-395.80㌦(仕入コスト)×100%)」 。振返って見ると、2002年以降約10年間、雄大な金の上昇相場に対し、ベア・マーケットへの挑戦は無謀なことではなかろうか。

表4: 金の検証結果(期近/途転売買/理論値)

上記の検証は、単なるモメンタム分析の確率について検証した。実際取引した場合、状況に応じて、騙しシグナルを回避するのは、重要な課題として残っている。この問題を解決するため、《総合判断で長期調整の再確認》をご高覧下さい。